コロナ禍で売上が減った会社がホントに多い。日々の支払いに苦慮する会社も増えて、わたしのクライアントからも資金調達のニーズが日毎に高まっている。今般の状況下で実際に相談を受けて、わたしが勧める資金調達の手段があります。

それが日本政策金融公庫の特別貸付制度です。

わたしもホントにお金を借りれるの?と不安に感じる方も多いかもしれない。しかし、平時では融資が難しいと思われる会社も公庫からの借入れに成功しています。

なぜ、借入れに成功できたのか?

それは日本政策金融公庫の融資審査を把握して正しく対応できたからです。

なぜ日本政策金融公庫の融資が良いのか?

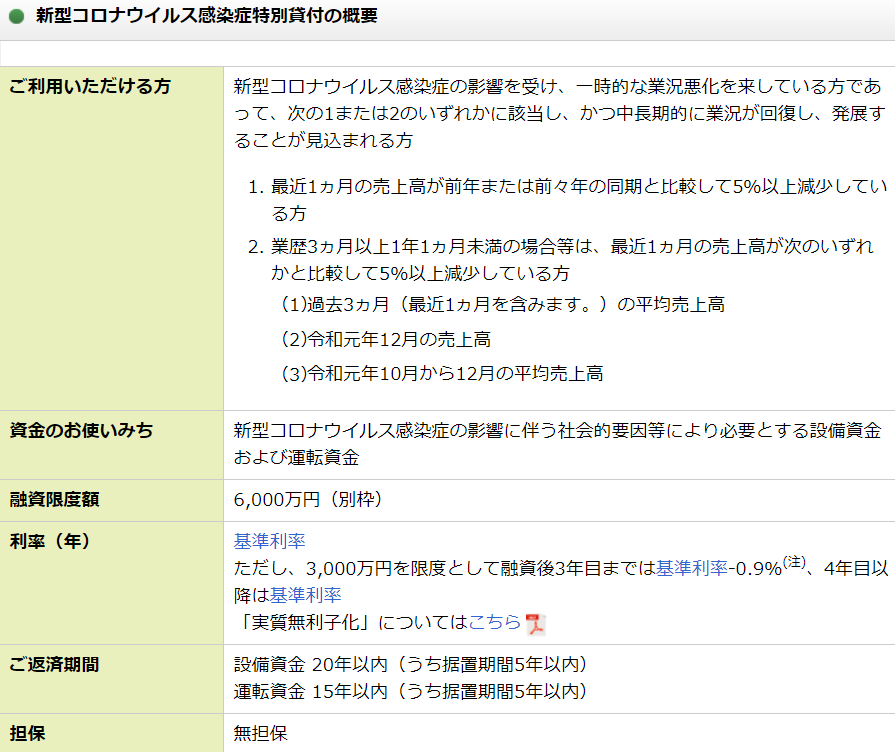

日本政策金融公庫の新型コロナウイルス感染症特別貸付は、新型コロナウイルス感染症の影響で売上が5%以上に減少した方に向けた融資制度である。

この制度の特徴は無担保で融資を受けられるもので、利息についても特別利子補給制度を併用することで実質的に無利子化できます。また、返済期間も運転資金で15年以内(うち、据置期間は5年以内)となっており、余裕をもって返済できるのも魅力のひとつです。

具体的な制度概要は以下のとおりです。必ず最新情報を日本政策金融公庫のホームページでご確認くださいね。

日本政策金融公庫の融資審査は何を見るの?

日本政策金融公庫は民間銀行と比べて積極的にお金を貸し出します。政府系金融機関として国民生活の安定などの国策を実現する目的があるからです。

しかし、誰にでも無作為に貸し出すわけではありません。では、どのような会社にお金を貸し出すのでしょうか?

それはシンプルに融資しても大丈夫だと判断できる会社。つまり、信用できる会社です。

信用のフレームワーク

信用といっても漠然として分かりにくい。お金を貸すことを前提に信用を考えたとき、大きく2つの要素が想像できる。それは取引的信用と社会的信用という2つのフレームワークです。

それではフレームワークの内容を見てみましょう。

取引的信用と社会的信用

- 取引的信用:お金を貸しても必ず返してもらえる

- 社会的信用:お金を貸しても社会的に批判を受けない

取引的信用はシンプルで分かりやすいと思います。それでは社会的信用は分かりましたか?

暴力団をイメージすると分かりやすいと思います。貸したお金が何に使われるか分かりませんよね?犯罪やそれを助長する事業にお金を使われるかもしれません。

このように社会的に批判を受ける恐れがある会社にはお金を貸せないのです。そのような会社を「公序良俗に反する業種」と言います。

取引的信用と社会的信用の2つのフレームワークの中で審査項目を定めて過去の経験値から相対的に信用を評価します。

具体的な融資審査の内容

成功体験談を参考に政策金融公庫の融資審査の内容を見てみましょう。

取引的信用の審査内容

- 提出書面と資料の内容

- 会社の経営状態

- 代表者の信用情報

借入申込額が適正か?預金通帳の取引に問題がないか?財政状況と経営成績が健全か?代表者の信用情報に問題がないか?などを審査します。

社会的信用の審査内容

- 事業内容

- 営業実態

- 虚偽申告の有無

公序良俗に反する業種ではないか?申告した所在地での営業実態はあるか?申込の書面や資料、面談等での回答に虚偽申告はないか?などを審査します。

日本政策金融公庫の融資審査対策の成功例

今回、紹介するモデルケースA社及びB社は日本政策金融公庫の特別貸付制度を利用するうえでアドバイスが欲しいと依頼を受けた会社です。

両社とも風俗営業(社交飲食業)で公序良俗に反する業種の視点からは融資を受けにくいと思われている業種です。実際にどのような対策を講じたのか参考にしてください。

モデルケースA社の融資審査の対策

A社の会社情報

| 業態 | 法人 |

| 業種 | 風俗営業(社交飲食業) |

| 営業年数 | 5年目 |

| 年商 | 2,900万円 |

| 資本金 | 1,000円 |

| 借入申込日 | 令和2年4月 |

| 借入申込金額 | 800万円 |

| 売上減少月 | 令和2年3月 |

| 売上前年比 | 35%減(減少月の前年比較) |

| 純資産の額 | ▲450万円 |

| 各利益の額 | 営業利益:▲220万円、経常利益:▲70万円 |

| 固定費月額 | 85万円 |

| 売上減少見込額 | 800万円(4月から9月までの6ヶ月間) |

借入申込書の対策

借入申込書では適正な借入金額を算定して申込みする必要がある。モデルケースA社では次の理由を根拠に適正な借入申込額を算定した。

適正な借入申込額算定の根拠

- コロナ禍の社会状況から最長6ヶ月分の固定費の準備が必要だと判断

- 4月から9月までの今後6ヶ月間で800万円の売上が減少すると予測

6ヶ月分の固定費は510万円となります。この金額が借入申込額の下限となる。また、今後6ヶ月間の売上減少額は800万円と予測しました。この金額が借入申込額の上限となります。

したがって、適正な借入申込額は下限510万円から上限800万円までの間で決定します。

モデルケースA社では借入申込額を上限の800万円で申込みしました。

経営状態の対策

モデルケースA社の決算報告書を見ると次の問題が発覚しました。

問題事項

- 貸借対照表の純資産額:▲450万円(債務超過)

- 損益計算書の経常利益:▲70万円(赤字経営)

面談時の対策として債務超過と経常損失の原因と解決策を準備した。

- 債務超過の原因は4期分の累積赤字に原因があるが、代表者が自己資金を会社に貸付ることで実態として債務超過は解消済み。

- 経常損失の原因は来客数の伸び悩みであるが、接待交際費の削減により直ちに赤字を改善できる。

上記の内容は全て決算報告書から読み取れるので日本政策金融公庫側も分析して把握済みである。面談時に経営者が原因と改善策を考えて経営しているかを審査されると想定して念のために回答対策を準備した。

信用情報の対策

代表者がクレジットカードを保有しておらず、金融機関からの借入れもないので何も対策はしなかった。

ちなみに日本政策金融公庫では次の個人信用情報機関に加盟しています。

- 株式会社シー・アイ・シー

- 全国銀行個人信用情報センター

- 株式会社日本信用情報機構

営業実態と事業内容の対策

営業実態は会社のホームページなどから確認できます。モデルケースA社ではお店のホームページで、店舗内観、料金メニュー、日々の更新履歴などで営業実態が把握できることから特に対策はおこないませんでした。

事業内容は公序良俗に反する業種ではないことが重要です。日本政策金融公庫では、反社会的勢力又は関係者、性風俗営業の業種、風俗営業の一部の業種は公序良俗に反する業種だと見なします。

モデルケースA社はナイトビジネス業(風俗営業の社交飲食業)ですが、ホームページやネット情報から公序良俗に反する業種ではないと判断できるので特に対策はおこないませんでした。

面談内容と融資結果

モデルケースA社は面談準備をしていましたが、実際は面談を省略して融資を受けることができた。今回、面談が省略された理由を考えてみました。

面談省略の理由

- 4人家族(小さな子供2人)で面談をすることによる家庭内感染のリスク

- 取引的信用の審査に問題がなかった

- 社会的信用の審査に問題がなかった

通常は面談なしで融資なんてあり得ないのでビックリしましたが、無事に借入申込金額800万円を借りることに成功しました。

モデルケースB社の融資審査の対策

モデルケースA社と融資審査の対策が同じなので、モデルケースB社では面談対策を中心に解説します。

B社の会社情報

| 業態 | 法人 |

| 業種 | 風俗営業(社交飲食業) |

| 営業年数 | 8年目 |

| 年商 | 9,900万円 |

| 資本金 | 10,000円 |

| 借入申込日 | 令和2年4月 |

| 借入申込金額 | 1,000万円 |

面談内容と融資結果

モデルケースB社では面談があった。面談の対応として代表者に4つのことをお願いしました。

面談対応

- 虚偽の回答は厳禁

- 質問内容以外に余計な情報は厳禁

- 普段通りの姿勢で回答すること

- 想定外の質問でも慌てないこと

面談の対策として主に借入申込書面のご商売の概要(お客様の自己申告)と面談時提出資料の法人・個人の預金通帳の内容を分析して準備した。経営状態の対策は健全であり問題もないので必要ないと判断しました。

面談対策

- 正確な事業内容の説明

- 経営者の略歴に空白期間あったので代表者の経歴整理

- 面談時点の従業員数の確認

- 法人・個人の通帳を見て取引が気になる点を整理

実際の面談では、事業内容、従業員数、預金通帳で気になる取引の質問があった。面談時に担当者からは「貸しにくい業種ではある」と指摘されました。

今回の面談では主に事業内容(公序良俗に反する業種かどうか)を審査されたと考えている。面談の所要時間は15分程度であった。

審査結果は無事に借入申込金額1,000万円を借りることに成功しました。

日本政策金融公庫の融資審査対策のまとめ

日本政策金融公庫は主観ではありますが日本一お金を借りやすい金融機関だと思います。

特に今回はコロナ禍の緊急事態ということもあり、政府が特別貸付制度という政策を打ち出し更に借りやすくなったと思います。しかしながら先にも書きましたが日本政策金融公庫は誰にでも無作為にお金を貸し出すわけではありません。

大切なのは信頼できる会社かどうか。それを確かめるために融資審査はあるのです。そして、重要なことは日本政策金融公庫の融資審査を把握して正しく対応すること。それにより平時では融資が難しい会社でも融資に成功する可能性が高くなるのです。財政状態や経営成績が悪くてもあきらめないでチャレンジしてみてくださいね。

最後に当社はスキルマーケット『ココナラ』に参加しております。

今回の日本政策金融公庫の融資ノウハウをまとめた虎の巻もココナラで提供してます。もっと詳しく融資ノウハウを知りたい方はプロフィールページをご覧ください。

税理士ドットコム

あなたに合った税理士を探すための必勝サイト!無料で使える税理士ドットコム♪

コーディネーターが最適な税理士を何度でも紹介してくれます♪

完全無料でご利用できます★登録税理士が全国で6,000名以上★税理士報酬の引下げ実績70%以上★上場企業が運営しているので安心★

これであなたも大変な税理士探しから解放です!