青色申告のデメリットは、白色申告よりも作業に手間がかかるところでした。

しかし、会計ソフトの進歩とクラウド型の会計ソフトの誕生により、今では白色申告と青色申告の手間には差がなくなりました。

それにより、個人事業主の誰もが青色申告のメリットを受けやすくなったのです。

今回、この記事でわかることは以下のとおりで、青色申告のメリットを知りたい方に向けた記事になります。

この記事でわかること

- 青色申告のメリット

- 青色申告の具体的な節税特典

- 青色申告を導入するための条件

税務会計の経験が20年以上ある筆者が経営コンサルタントの視点で、青色申告のメリットや節税特典について解説してきます。

個人事業主として「これから開業する方」や「開業したばかりの方」でもわかるように優しい解説を心がけています。

気になる方はぜひに最後まで読んでほしい。

きっと新しい発見があります。

青色申告のメリットとは何だろう?

白色申告よりも多くの節税効果がある

青色申告は、国が認めた究極の節税特典によって、白色申告よりも納める税金を安くできます。青色申告の節税特典は7つあり、上手に活用することで大きな節税効果をもたらします。

青色申告の節税特典

- 最高65万円の青色申告特別控除が受けられる。

- 事業所得の赤字を将来の黒字と相殺できる。

- たな卸で税金が安くなる計算方法を選べる。

- 30万円未満の固定資産を即時に経費化できる。

- 貸倒れに備えて売掛金の一部を経費にできる。

- 家族に支給する給与を原則全額経費にできる。

- 自宅開業でも家賃や電気料金を経費にできる。

具体的な節税特典の内容は「青色申告で税金が安くなる7つの節税特典」で詳しく解説します。

白色申告よりも税務調査が有利になる

青色申告は税務調査に強い

青色申告は防御が得意なので、白色申告よりも税務調査に強い。青色申告の防御とは、会計帳簿や領収書などの信憑書類のことを言います。

青色申告では、会計帳簿や信憑書類を原則7年間保管する決まりになっています。この保管した会計書類たちが、あなたを税務調査から守ってくれます。

青色申告の税務調査の実態

青色申告の税務調査では、疑わしい取引があったとしても、確実な証拠がない限り、税務署の一方的な言い分で追徴課税されることはありません。

あなたの手元に保管された会計帳簿や信憑書類は、まっとうに個人事業を営んでいた証拠になるので、税務署の一方的な言い分だけでは税金を取ることができないのです。

白色申告の税務調査は大変

白色申告の税務調査では、同業者との比較や推測したうえで一方的に追徴課税ができます。

例えば、飲食店のケースでは「この規模の店では交際費はこれくらいだな」といった目安と比較します。目立って多いと判断されると、税務署が推測した交際費の金額に減算されます。

その結果、飲食店は交際費は削られてしまい、追徴課税されてしまうこともあるのです。

青色申告の税務調査は有利

青色申告は、同業者との比較や推測といった曖昧な基準ではなく、証拠に基づいて税務調査がおこなわれます。また、税務署の一方的な言い分で経費を削られる心配もありません。

このように青色申告のメリットは、正当な基準で税務調査を受けられるところにあります。白色申告よりも断然に有利な環境で戦えるので、無駄な税金を払う必要もなくなるのです。

青色申告で税金が安くなる7つの節税特典

最高65万円の青色申告特別控除が受けられる

経費を使うよりも簡単に所得を減らせる

青色申告では、最高65万円の青色申告特別控除を受けられます。

経費で65万円分を節税するのは金銭的にも労力的にも大変ですよね。青色申告特別控除は、申告時に特別控除を選ぶだけで、経費を使うよりも簡単に所得を減らせてしまいます。

このように、青色申告特別控除は手間のかからない最強の節税対策になるのです。

条件は簿記のルールで帳簿作成するだけ

青色申告特別控除を受けるための条件は、簿記のルールで帳簿作成するだけです。

帳簿作成の難易度に応じて10万円または55万円の控除を選べます。また、55万円控除を選んだ者が、電子申告または電子帳簿保存を採用すると控除額が65万円に増額されます。

なお、詳細な条件を知りたい方は、確定申告の基礎知識の記事をご覧ください。

簿記のルールを知らなくても大丈夫です

簿記のルールを知らない方でも安心してください。

現在は、簿記のルールを知らなくても、誰でも、簡単に、操作できる、会計ソフトが充実しています。自分に適した会計ソフトを利用すれば、手軽に65万円控除をゲットできます。

なお、おすすめ会計ソフトについて詳しく知りたい方は、以下の記事を参考にしてください。

事業所得の赤字を将来の黒字と相殺できる

白色申告では赤字を繰り越しできない

白色申告では、その年に発生した赤字を翌年に繰り越すことができません。

個人事業を開業したら、どうしても1~2年は赤字経営になりがちです。ようやく赤字を抜け出しても白色申告のままでいると、今度は黒字の中からそのまま税金を取られてしまいます。

青色申告では、あなたが味わった赤字の苦労に報いるために、個人事業で発生した赤字を将来の黒字と相殺できる制度(赤字の繰越制度)が利用できます。

青色申告は赤字を3年間繰り越しできる

青色申告では、個人事業で発生した赤字を3年間繰り越しできます。

例えば、開業の「1年目が100万円」「2年目が50万円」の赤字だったとします。ようやく「3年目が150万円」の黒字になっときに、これまでの赤字と黒字を相殺できるのです。

具体的には、赤字は3年間の繰り越しが可能なため、開業3年目までの繰越赤字150万円は、その年の黒字150万円と相殺できます。その結果、黒字は0円となり納める税金も発生しません。

赤字の繰越制度は会社経営のバランサー

会社経営は、政治、経済、社会、技術といった外部環境に大きく影響を受けます。

今回の災害級の感染症でもわかるとおりに、外部環境の影響によって会社経営は「一寸先は闇の状態」になっています。こんなときにこそ、青色申告はその本領を発揮します。

赤字の繰越制度は、会社経営が厳しいときの負の遺産を、良くなったときに消化して元に戻します。この経営のバランサー機能が、税金という出費をおさせて財務の健全化を促すのです。

たな卸で税金が安くなる計算方法を選べる

決算で在庫金額が少ないと節税になる

小売店、卸売店、飲食店などの商品販売業は、決算のときに商品在庫を調べて帳簿に記録しなくてはいけません。この作業を「たな卸」と言います。

たな卸の計算方法には原価法と低価法があり、低価法を採用すると納める税金を安くできます。なお、低価法を採用できるのは青色申告だけなので覚えておこう。

白色申告では原価法しか採用できない

白色申告で採用できるのは原価法だけです。青色申告でも採用できます。

原価法には、個別法、先入先出法、総平均法、移動平均法、最終仕入原価法、売価還元法の6種類の計算方法があります。この中では、最終仕入原価法を採用する者がもっとも多いです。

なお、最終仕入原価法は計算方法が簡単ですが、期待できるほどの節税効果はありません。

青色申告は低価法の採用により節税に

たな卸の計算で節税対策したい方は、青色申告だけが使える低価法を採用しよう。

低価法とは、決算時に商品の原価と時価を比べて、安くなった方をたな卸の金額にできる計算方法です。なお、低価法は、商品の陳腐化や品質低下が発生したときにその力を発揮します。

このように低価法を採用すると、在庫金額が少なくなるで納める税金を安くできます。

30万円未満の固定資産を即時に経費化できる

消耗品と固定資産を区分する方法は?

消耗品と固定資産は、購入代金で区分します。

購入代金が「10万円未満だと消耗品」「10万円以上だと固定資産」になります。また、消耗品は購入時に経費計上できますが、固定資産は数年間に分割して経費計上するのが特徴です。

この分割して経費計上する方法を減価償却というので覚えておこう。

固定資産の経費計上は減価償却で行う

固定資産の経費計上は減価償却でおこないます。

具体的には、決算のときに固定資産の購入代金を使用期間と耐用年数の割合で計算して、今期に経費計上できる減価償却費を求めます。この減価償却方法のことを定額法と呼びます。

なお、減価償却は会計ソフトで自動計算できるので、計算方法を覚える必要はありません。

青色申告のみに認められた減価償却の特例

固定資産には、青色申告のみに認められた減価償却の特例があります。

この減価償却の特例は、購入代金が10万円以上30万円未満の固定資産に限られ、使用期間や耐用年数に関係なく、購入した年に購入代金の全額を経費計上できるメリットがあります。

なお、減価償却の特例について詳しく知りたい方は、以下の記事を参考にしてください。

貸倒れに備えて売掛金の一部を経費にできる

売掛金の一部を経費にできるとは?

掛販売で生じた売掛金は、取引先の倒産や資金繰りの悪化で回収できないリスクがあります。

この貸倒リスクに備えるために、将来に発生するかもしれない損失を見積もって、売掛金の一部を経費に計上することが認められています。これを貸倒引当金と言います。

貸倒引当金のメリットは、導入した年においてすぐに節税効果を発揮するところです。

貸倒引当金は回収できそうにない売掛金のみ

貸倒引当金が経費に計上できるのは、回収の見込みがない売掛金のみが対象です。

具体的には、取引先が倒産状態である場合に限って、売掛金の全部または50%を貸倒引当金として経費に計上することが認められています。

これにより、回収の見込みがない売掛金は、損失として確実に経費化できるのです。

青色申告だけに認められた貸倒引当金の特例

青色申告では、回収の見込みがある売掛金でも、貸倒引当金を計上できる特例があります。

この特例は、全ての取引先に対して売掛金の一部を経費に計上できます。具体的には、決算時の売掛金残高に対して5.5%の割合で貸倒引当金を経費に計上することが認められています。

このように青色申告では、取引先が倒産状態でなくても、貸倒リスクを節税に使えるのです。

家族に支給する給与を原則全額経費にできる

白色申告では家族給与が認められていない

所得税法の規定により、原則、家族給与の経費化は認められていません。

その代わりに白色申告では、条件を満たしたときに限り事業専従者控除を利用できます。この制度は「配偶者が86万円」「他の専従者が50万円」の定額控除を受けられます。

なお、青色申告は家族給与を経費化できるので、白色申告よりも有利な節税対策が可能です。

青色申告だけは家族給与を経費にできます

青色申告では、特例で家族給与を経費にできます。これを青色事業専従者給与と呼びます。

例えば、旦那さんが経営する個人事業に奥さんが従事したときは、その労働に見合った給与を支給できます。そして、支給された給与は全額を個人事業の経費に計上できます。

このように青色申告は、家族給与を活用して所得分散できるので節税効果があるのです。

青色事業専従者給与には条件があります

家族が青色事業専従者給与をもらうためには条件があります。

まず、税務署に青色事業専従者給与の届出書の提出が必要です。次に、青色事業専従者給与の5つの条件を満たす必要があります。この導入条件をクリアして初めて利用できるのです。

なお、青色事業専従者給与の仕組みを詳しく知りたい方は、以下の記事を参考にしてください。

自宅開業でも家賃や電気料金を経費にできる

仕事で使った分は経費化する

自宅が職場であっても、家賃や水道光熱費などを経費に計上できます。

具体的には、自宅で使った経費を生活と仕事に明確な基準で分けることにより、仕事で使った分を経費にすることが認められています。これを家事関連費と言います。

この家事関連費の活用は、諦めていた支出を経費にできるので節税対策になります。

税法上の家事関連費の考え方

家事関連費は、白色申告と青色申告とでは考え方に違いがあります。

白色申告では、家事関連費の主たる部分が業務的に必要な経費であることが条件。逆に青色申告では、業務的に必要だと明らかであれば良いので、主たる部分でなくても経費にできます。

わかりやすく言うと青色申告は、白色申告よりも家事関連費で落とせる幅が広いのです。

家事関連費は按分して経費にする

家事関連費は、明確な基準で按分する必要があります。

具体的にいうと、家賃であれば、仕事で使っている部屋を床面積で按分します。また、電気代であれば、コンセントの数から仕事で使った分を按分します。

このように家事関連費は、仕事で消費した分を経費で落とせるので節税につながります。

青色申告のメリットを受けるための条件

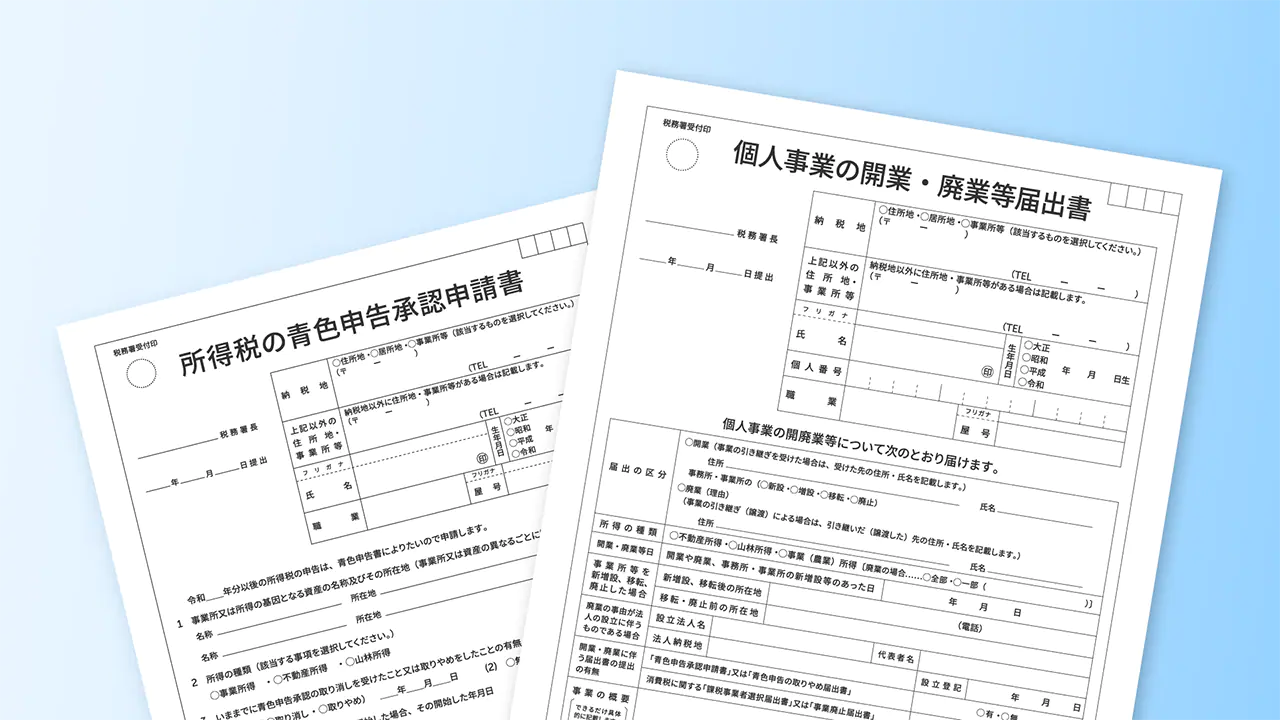

個人事業の開業届出書を提出していること

青色申告のメリットを利用するためには、個人事業の開業届出書の提出が必要です。

個人事業主は、税務署に開業届の提出により、白色申告と青色申告を選択できる権利がもらえます。そして、青色申告を選ぶことで青色申告のメリットを利用できるようになります。

具体的な開業届の基礎知識について知りたい方は、以下の記事を参考にしてください。

所得税の青色申告承認申請書を提出すること

開業届の提出により青色申告を選んだら、所得税の青色申告承認申請書の提出が必要です。

青色申告承認申請書は、税務署に青色申告の開始報告するための申請書です。個人事業主からの報告を受けて、税務署は青色申告の開始を認めるかどうかを審査します。

なお、青色申告承認申請書の手続方法を知りたい方は、以下の記事を参考にしてください。

青色申告のメリットと7つの節税特典のまとめ

青色申告は税務調査でメリットを発揮です。

青色申告では、白色申告のような曖昧な基準ではなく、証拠に基づいて税務調査が行われます。白色申告よりも断然に有利な環境で戦えるので、無駄な税金を払う必要もありません。

青色申告は7つの節税特典がメリットです。

青色申告は、国が認めた究極の節税特典によって、白色申告よりも納める税金が安くなります。この節税特典には7つあり、上手に活用することで大きな恩恵を受けられます。

青色申告を利用するには手続きが必要です。

税務署に「個人事業の開業届出書」と「所得税の青色承認申請書」を提出することにより、青色申告の全てのメリットを使えるようになります。

手続きがわからなくても安心してください。

青色申告の手続きがわからなくても大丈夫。freee開業を使えば、誰でも、簡単に、難しい開業書類を作成できます。

完全無料で使える開業支援ソフトなので、この機会にきっちりと使ってあげましょう。

freee開業

個人事業主やフリーランスの必勝ソフト!開業の手続きはfreee開業におまかせ♪

税務知識がない初心者でもサクッと開業手続きができちゃいます♪

無料で使える開業ソフト★開業届・青色申告承認申請書など5つの開業書類が作成可★項目を埋めていくだけで開業書類が完成★ガイド付きなのでわからない項目もがあっても安心★

これであなたも大変な開業手続きから解放です!